Transición entre sistemas financieros bancarios y bursátiles. Una aproximación mediante modelo de Swithing Markov

##plugins.themes.bootstrap3.article.main##

Resumen

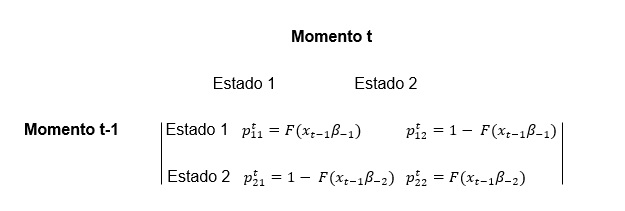

Los sistemas financieros se consideran como uno de los factores determinantes para el crecimiento económico; estos sistemas típicamente se reúnen en dos categorías, bancarios y bursátiles. La literatura referente evidencia a factores como el crédito interno al sector privado, las acciones negociadas (% del PIB), el PIB per-cápita y la inflación, pueden ser indicadores de transición de un tipo de estado financiero a otro. Por consiguiente, el aporte principal del presente artículo es determinar la probabilidad de transición entre estados del sistema financiero bancario a uno bursátil y viceversa, presentes en países latinoamericanos emergentes como México, Colombia, Brasil y Chile (pertenecientes a la Organización para la Cooperación y el Desarrollo Económicos-OECD). Para realizar estos cálculos se utiliza una metodología Switching Markov de dos estados como herramienta de análisis para el periodo de estudio comprendido entre 2000-2016, con datos provenientes del Banco Mundial en el grupo de información financiera. Los resultados obtenidos reflejan como a través del tiempo, la mayoría de los países se mantienen en un solo estado, es decir, a pesar de las condiciones económicas internacionales no existe transición o cambios de sistema financiero. Se concluye que los tomadores de decisiones en estos países deberían proponer políticas que encausarán a dichos países por un uso más apropiado de los mercados bursátiles como una forma de promover la industria de alta tecnología y los mercados de diversificación de riesgo necesarios para soportar dichas iniciativa.

Descargas

##plugins.themes.bootstrap3.article.details##

Esta obra está bajo una licencia internacional Creative Commons Atribución-NoComercial-SinDerivadas 4.0.

Usted es libre de:

- Compartir — copiar y redistribuir el material en cualquier medio o formato

- La licenciante no puede revocar estas libertades en tanto usted siga los términos de la licencia

Bajo los siguientes términos:

- Atribución — Usted debe dar crédito de manera adecuada , brindar un enlace a la licencia, e indicar si se han realizado cambios . Puede hacerlo en cualquier forma razonable, pero no de forma tal que sugiera que usted o su uso tienen el apoyo de la licenciante.

- NoComercial — Usted no puede hacer uso del material con propósitos comerciales .

- SinDerivadas — Si remezcla, transforma o crea a partir del material, no podrá distribuir el material modificado.

- No hay restricciones adicionales — No puede aplicar términos legales ni medidas tecnológicas que restrinjan legalmente a otras a hacer cualquier uso permitido por la licencia.

https://orcid.org/0000-0003-1375-2597

https://orcid.org/0000-0003-1375-2597